Kwestia faktur ze stawką 0% oraz faktur ZW nadal zdaje się budzić wiele wątpliwości. Związane jest to z faktem, że oba te dokumenty ewidencjonujące sprzedaż charakteryzują się brakiem realnej kwoty podatku należnego. Zarówno w przypadku faktury 0%, jak i faktury ZW, przedsiębiorca nie odprowadza określonej sumy do skarbu państwa. Nie oznacza to jednak, że funkcjonują one na takich samych zasadach.

Czym jest faktura 0%?

Faktura ze stawką 0% dotyczy sprzedaży opodatkowanej - i to jest właśnie kluczowa informacja, jeśli chcemy zrozumieć to pojęcie. 0% nie oznacza bowiem braku stawki, a jest rodzajem stawki obniżonej w polskim systemie podatkowym (podobnie jak np. stawka 8%). Taką fakturę może wystawić zatem jedynie przedsiębiorca zarejestrowany jako czynny podatnik VAT. Co istotne, taki przedsiębiorca może rozliczać vat od dokonywanych zakupów, a co za tym idzie - może również wnioskować o jego zwrot.

Sprawdź także: Zmiany w VAT w 2022 roku

W jakich sytuacjach można stosować stawkę 0%?

Regulacje na temat tego, w jakich przypadkach można stosować taką stawkę, znajdują się w artykule 83 ustawy o podatku od towarów i usług. Są to sytuacje dotyczące m.in.:

- WDT - Wewnątrzwspólnotowej Dostawy Towarów, przez którą rozumie się wywożenie towarów poza granicę Polski

Co ważne, WDT dotyczy jedynie państw członkowskich Unii Europejskiej, a przedsiębiorca, aby mógł ubiegać się o stawkę w wysokości 0% musi być zarejestrowany do VAT-UE oraz zobowiązany jest posiadać dokumentację dowodzącą, że towary transportowane w ramach WDT trafiły na terytorium państwa członkowskiego. Dostawa powinna odbyć się na rzecz nabywcy posiadającego ważny numer identyfikacji dla celów WDT.

- eksportu towarów i usług z nim związanych

Tutaj również przedsiębiorca musi pamiętać, że aby móc zastosować stawkę 0%, zobowiązany jest do zgromadzenia odpowiedniej dokumentacji w okresie rozliczeniowym. Przy eksporcie pośrednim konieczny będzie na przykład komunikat IE599, przy eksporcie bezpośrednim - komunikat IE529.

- transportu morskiego i lotniczego

Należy wspomnieć, że w tym przypadku nie mówimy jedynie o transporcie z użyciem środków morskich i lotniczych. Szereg usług związanych z lotnictwem i żeglugą, jak na przykład przewóz części wymiennych do maszyn czy wyposażenia pokładowego, również uwzględnia się w tym punkcie.

- usług transportu międzynarodowego

Dotyczy on transportu towarów lub ludzi poza terytorium państw członkowskich Unii Europejskiej oraz transportu towarów, których droga przebiega przez państwo członkowskie (tranzyt).

Czym jest faktura ze stawką ZW?

Faktura ze stawką ZW to dokument księgujący sprzedaż, który w miejscu stawki podatku VAT oznaczony jest skrótem ZW - zwolniony z podatku. Oznacza to, że przedsiębiorca, ze względu na rodzaj świadczonych usług, może zostać podatnikiem biernym, a tym samym zostać całkowicie zwolnionym z odprowadzania podatku. Nie ma wtedy potrzeby, by rejestrował się on jako podatnik VAT, a transakcje dokumentuje rachunkami, na których pomija się informację o stawce VAT. Ma to swoje wady i zalety - z jednej strony nie jest zobowiązany do składania deklaracji VAT w urzędzie czy przesyłania Jednolitego Pliku Kontrolnego (JPK), z drugiej zaś - nie może odprowadzać podatku od zakupionych towarów.

Co istotne, przedsiębiorców zwolnionych dzielimy na tych, którzy są zwolnieni podmiotowo i przedmiotowo.

Sprawdź także: Polski Ład - jaką formę opodatkowania wybrać w 2022 roku?

Zwolnienie podmiotowe

Ten rodzaj zwolnienia jest nieobligatoryjny. Przedsiębiorca sam może zdecydować czy korzystniej będzie być biernym czy może czynnym podatnikiem VAT. Oczywiście, musi spełnić odpowiednie warunki, a najważniejszym kryterium jest wysokość obrotów jego działalności gospodarczej. Jeśli nie przekraczają one kwoty 200 000 złotych wartości łącznych obrotów sprzedaży opodatkowanej w danym roku rozliczeniowym, przedsiębiorca może zostać biernym podatnikiem VAT. To również opcja dla tych, którzy dopiero raczkują na rynku, bowiem jeśli przewidywana wartość obrotów nie przekroczy podanej wyżej kwoty, można skorzystać z faktur ZW.

Co również istotne, do owej wartości łącznych obrotów, nie wlicza się m.in. WDT czy kosztów sprzedaży wysyłkowej na terenie kraju.

Istnieją również przedsiębiorstwa, które mimo nieprzekroczenia kwoty 200 000 złotych, nie mogą zostać zwolnione z podatku VAT ze względu na rodzaj świadczonych usług. Z ulgi wyłączone są np. działalności zajmujące się jubilerstwem (w tym również sprzedażą wszelkiego rodzaju wyrobów z kamieni i metali szlachetnych), factoringiem, sprzedażą akcesoriów samochodowych czy handlem kosmetykami przez internet. Zwolnienie nie przysługuje również na obrót towarami z nałożonym podatkiem akcyzowym.

Zwolnienie przedmiotowe

Ten rodzaj zwolnienia przysługuje jedynie ze względu na rodzaj świadczonych usług - nie nakłada on żadnych ograniczeń związanych z przychodami działalności. Nie mają one również żadnego limitu czasowego. Przy zwolnieniu przedmiotowym podatnik nie ma możliwości wyboru, która z opcji jest bardziej dla niego korzystna - narzuca mu się bycie podatnikiem biernym (chyba, że oprócz tego prowadzi jeszcze działalność opodatkowaną). Poniżej znajdują się rodzaje usług, które ze względu na swój charakter, podlegają zwolnieniu. Reguluje to artykuł 43. ust.1 ustawy o podatku VAT.

Usługi pośrednictwa finansowego

Zalicza się do nich:

- świadczenia związane z ubezpieczeniami, poręczeniami oraz zabezpieczeniami transakcji

- transakcje dotyczące walut i banknotów

- udzielanie kredytów i pożyczek, których usługobiorcą są podmioty finansowe

Należy uwzględnić tutaj zmiany z bieżącego, 2022 roku, związane z Polskim Ładem obowiązującym od 1. stycznia 2022 roku. Według nowelizacji ustaw, podmioty świadczące usługi pośrednictwa finansowego, nadal będą mogły korzystać z ulgi, jednak przysługuje im także możliwość opodatkowania wybranych świadczeń. Jednym warunkiem jest zarejestrowanie się jako czynny podatnik VAT oraz wystosowanie do urzędu skarbowego zawiadomienia o swojej decyzji przed rozpoczęciem okresu rozliczeniowego, w którym podmiot chce opodatkować swoje usługi. Z tej opcji można zrezygnować nie szybciej niż po 2 latach.

Usługi edukacyjne

Zwolnienie z VAT na rzecz świadczenia usług edukacyjnych dotyczy zarówno usług prywatnego nauczania na dowolnym poziomie, jak i nauczania języków obcych. Ponadto dotyczy też uczelni i instytucji Polskiej Akademii Naukowej oraz jednostki objęte system oświaty (art. 43 ust. 1 pkt. 26 - 28 ustawy o VAT). Ulgi nałożone są również na świadczenia związane m.in. z przekwalifikowaniem zawodowym lub nauczaniem przygotowującym do wykonywania zawodu.

Usługi medyczne

Zwolnione z podatku są również osoby wykonujące zawody medyczne, np. lekarze, pielęgniarki, dentyści, psychologowie, ale również wszystkie osoby posiadające odpowiednie kwalifikacje do świadczenia usług w danym zakresie medycyny. Zwolnienie może im przysługiwać w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia oraz dostawa towarów i świadczenie usług ściśle z tymi usługami związane.

Sprzedaż mieszana - podstawowe informacje

Co w przypadku, kiedy przedsiębiorca w ramach prowadzenia jednej działalności gospodarczej świadczy zarówno usługi objęte podatkiem VAT, jak i te z niego zwolnione? Wtedy mamy do czynienia ze sprzedażą mieszaną. Przedsiębiorca zobowiązany jest wówczas do bycia zarejestrowanym jako czynny podatnik VAT.

Prawo do odliczenia podatku VAT przy sprzedaży mieszanej - metoda proporcji

Prowadząc działalność, w której stosuje się sprzedaż mieszaną, można odliczać podatek VAT stosując metodę proporcji. Metoda ta jest niezbędna w sytuacji, kiedy wydatki związane są jednocześnie ze sprzedażą opodatkowaną, jak i zwolnioną.

Jak wyliczyć proporcję?

Należy podzielić roczny obrót z tytułu wykonywania czynności opodatkowanych przez roczny całkowity obrót (czyli obrót zarówno z działalności opodatkowanej, jak i zwolnionej z podatku). Na koniec mnożymy wynik razy 100% oraz zaokrąglamy w górę do najbliższej liczby całkowitej (nie obowiązuje zatem zasada, że 67,20% zaokrąglamy do do 67%, tylko -w tym wypadku - do 68%).

W obliczaniu obrotu nie uwzględnia się kwoty podatku VAT oraz kosztów związanych z między innymi:

- transakcjami zwolnionymi z podatku

- transakcjami pomocniczymi związanymi z nieruchomościami

- dostawami gruntów i prawa wieczystego ich użytkowania

- dostawami środków trwałych lub wartości niematerialnych

Należy tutaj dodać, że podatnik nie jest zobowiązany do wyliczania wskaźnika proporcji, jeśli wskaźnik ten wynosi więcej niż 98% oraz mieści się w kwocie niepodlegającej odliczeniu niższej niż 500 zł. Jeśli zaś wskaźnik proporcji wynosi mniej niż 2%, można przyjąć, że jest on zerowy, a co za tym idzie nie ma konieczności odliczania podatku. Określa to artykuł 90 ust. 10 ustawy o VAT.

Dzięki wyliczeniu proporcji, podatnik może pomniejszyć kwotę podatku należnego o taką część kwoty podatku, na jaką wskazuje wartość procentowa wskaźnika.

Ustalenie szacunkowej proporcji

W przypadku, kiedy przedsiębiorca nie jest w stanie wyliczyć proporcji, może wystosować odpowiedni wniosek do urzędu skarbowego, który ustali szacunkową proporcję sprzedaży.

Niemożność wyliczenia proporcji może mieć związek z sytuacją, w której:

- obroty firmy w zeszłym roku rozliczeniowym nie przekroczyły 30 tys. złotych

- w poprzednim roku przedsiębiorca nie prowadził działalności gospodarczej, przez co nie może on określić wysokości obrotu

- przedsiębiorca zmienił specjalizację działalności i wyliczenia proporcji na podstawie obrotu osiągniętego w poprzednim roku rozliczeniowym byłoby przekłamane

Roczna korekta VAT

Po zakończeniu roku rozliczeniowego przedsiębiorca zobowiązany jest do dokonania rocznej korekty podatku VAT. Ma ona na celu zwiększenie kosztów podatkowych lub kosztów uzyskania przychodów, w zależności od tego czy - odpowiednio - naliczony VAT ulega zmniejszeniu czy zwiększeniu.

Takiej korekty dokonuje się w pierwszym miesiącu następnego roku rozliczeniowego za rok poprzedni. Dzięki niej koryguje się różnicę między proporcją rzeczywistą a szacowaną, stosowaną w danym roku.

Jak oblicza się wartość rocznej korekty VAT?

Aby określić, o ile należy skorygować podatek, należy łączną sumę wartości obrotów firmy pomnożyć razy proporcję szanowaną w procentach, a następnie tę samą sumę pomnożyć razy proporcję rzeczywistą. Następnie odejmuje się od siebie wyniki. Otrzymana kwota to różnica między proporcjami. Może być ona również ujemna.

Rocznej korekty VAT dokonuje się tylko w stosunku do nabywania towarów i usług niebędących towarami trwałymi, wartościami niematerialnymi i prawnymi. Wyjątkiem jest sytuacja, w której wartość początkowa wymienionych świadczeń przekracza 15 tys. złotych. Wtedy okresy korekty wynoszą 5 lub 10 lat, w zależności od rodzaju środków lub towarów.

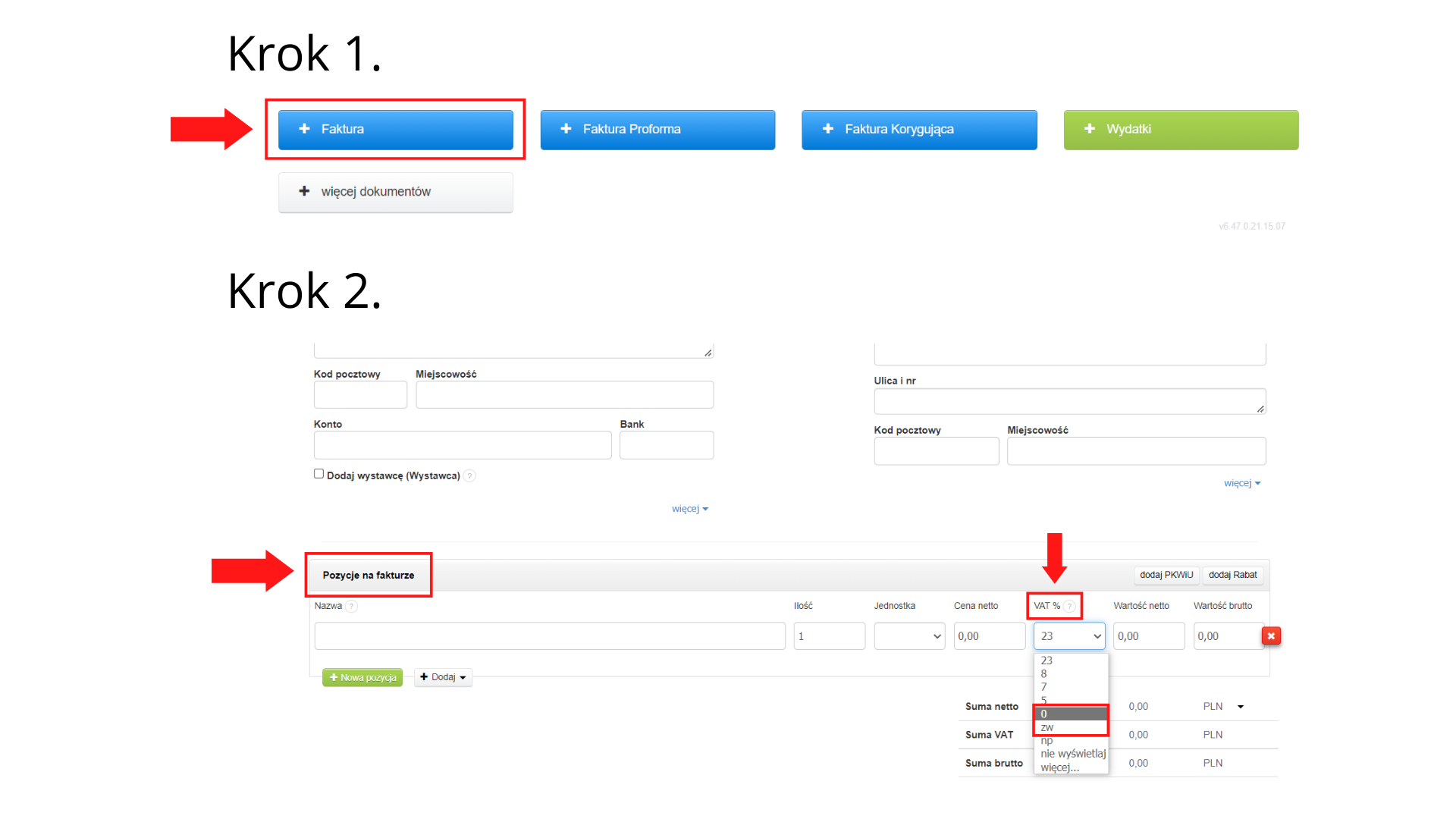

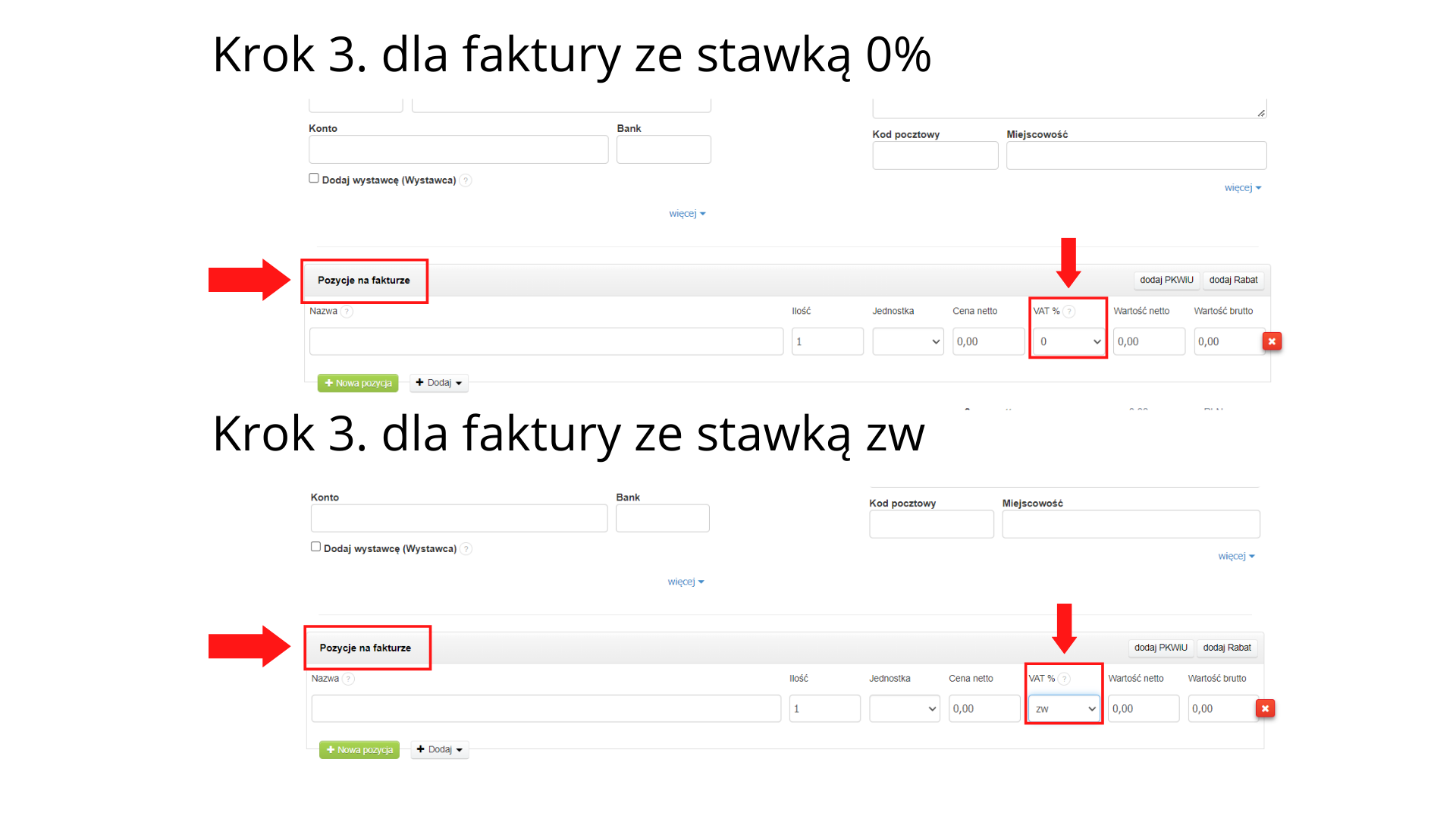

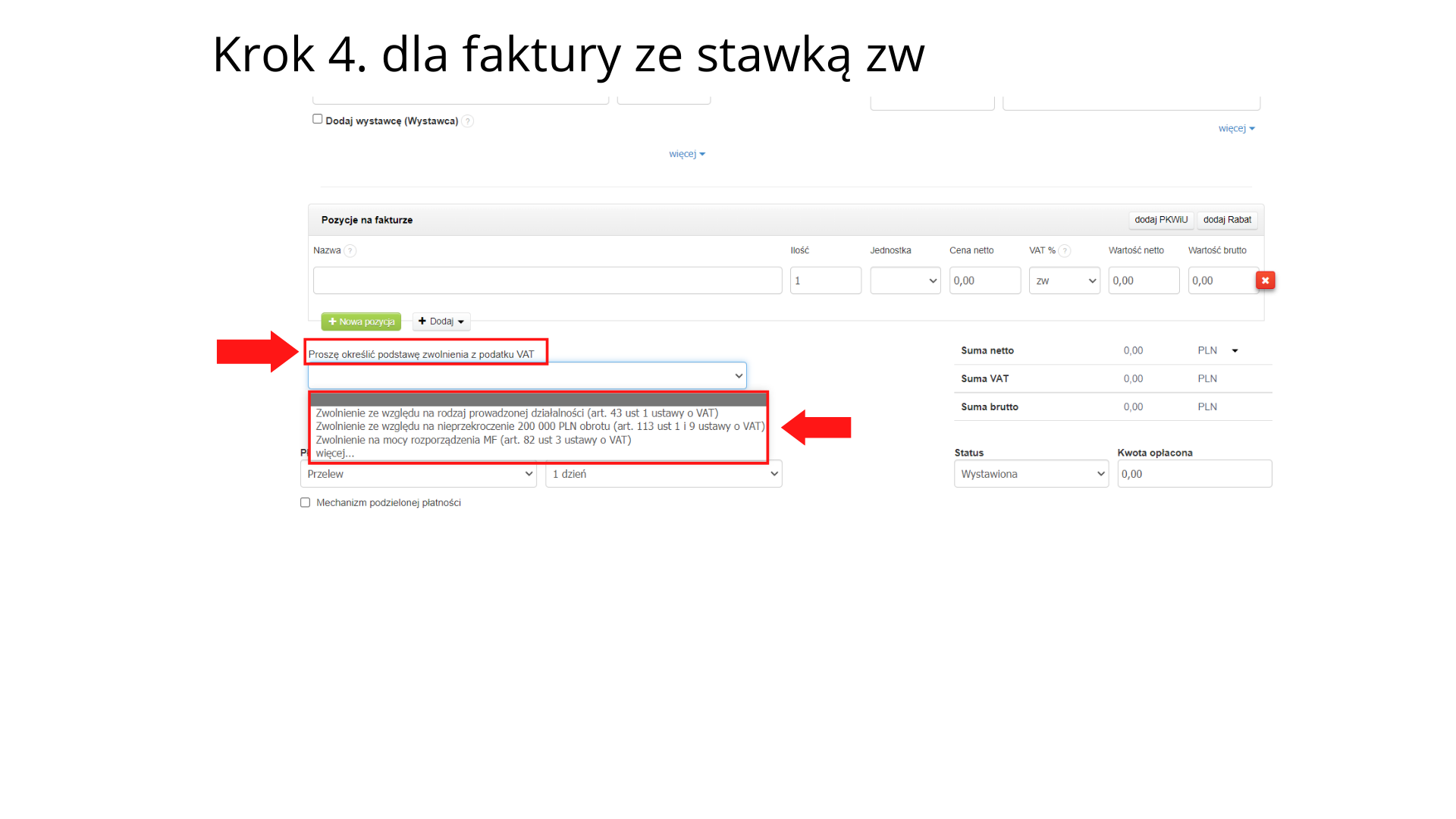

Jak wystawić fakturę ze stawką 0% oraz ZW w Fakturowni?

W głównym panelu wejdź w Faktura, następnie w sekcji „Pozycja na fakturze” wybierz z suwaka w pozycji „VAT %" interesującą Cię stawkę VAT, tak jak zostało to przedstawione na poniższej instrukcji. Jeżeli na fakturze występuje więcej niż jedna pozycja, wówczas należy wybrać odpowiednią stawkę VAT dla każdej z osobna. Dodatkowo dla faktury ze stawką zw należy określić podstawę zwolnienia z podatku VAT. Jeżeli przyczyna zwolnienia nie znajduje się na liście, wówczas można wpisać ją ręcznie poprzez opcję „więcej…”

Otwórz grafikę w nowej karcie, aby przyjrzeć się szczegółom.