Faktura jest podstawowym dokumentem sprzedaży, który potwierdza zaistniałą transakcję. Wystawienie i przekazanie faktury skutkuje powstaniem obowiązku podatkowego. Formę, sposób wystawiania i niezbędne elementy faktury reguluje Ustawa z dnia 11.03.2004 r. o podatku od towarów i usług.

Papierowa lub elektroniczna

Faktura może przybierać formę papierową bądź elektroniczną (e-faktura). Powinna zostać wystawiona przynajmniej w dwóch egzemplarzach. Szczególnym rodzajem faktury, wystawianym przez osoby będące czynnymi płatnikami VAT jest faktura VAT.

Ważne: zgodnie z aktualnie obowiązującym prawem, wystawca faktury nie ma już obowiązku rozróżniania dokumentów na oryginał i kopię. Nie musi także umieszczać w dokumencie nazwy Faktura lub Faktura VAT.

Elementy faktury

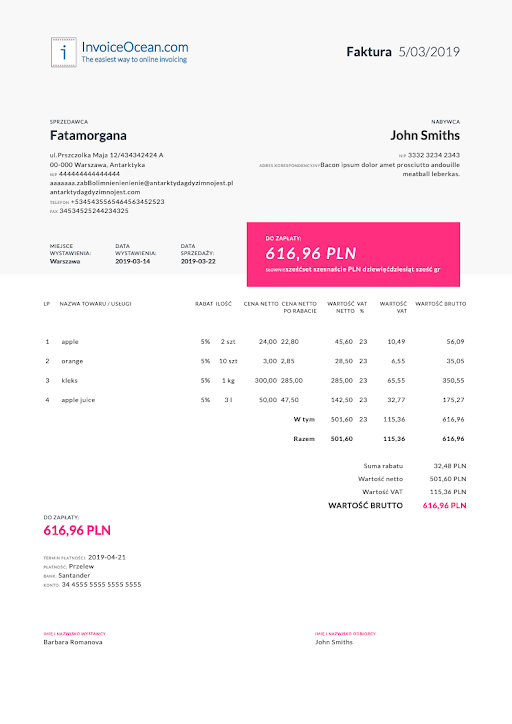

Zgodnie z aktualnie obowiązującymi przepisami faktura powinna zawierać następujące elementy:

- datę wystawienia;

- numer nadany w ramach jednej lub więcej serii, który jednoznacznie identyfikuje dokument;

- imiona, nazwiska (lub nazwy), adresy oraz numery identyfikacyjne na potrzeby podatku podatnika i nabywcy towarów lub usług (np. NIP lub PESEL);

- datę dokonania lub zakończenia dostawy towarów, lub wykonania usługi, lub datę otrzymania zapłaty, o ile taka data jest określona i różni się od daty wystawienia faktury,

- nazwę (rodzaj) towaru lub usługi;

- miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług;

- cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto);

- stawkę podatku;

- kwoty opustów lub obniżek cen, jeśli nie nie zostały uwzględnione w cenie jednostkowej netto;

- sumę wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku;

- kwotę podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku;

- kwotę należności ogółem.

Obowiązkowe oznaczenia na fakturze

W zależności od rodzaju transakcji i statusu podatnika niezbędne jest umieszczenie na fakturze odpowiednich adnotacji.

Metoda kasowa. Takie oznaczenie powinni umieścić na fakturze mali podatnicy, którzy zadeklarowali w US na druku VAT-R metodę kasową.

Samofakturowanie. Umieszczenie takiej adnotacji na fakturze jest niezbędne, jeśli nabywca towarów lub usług od innego podatnika samodzielnie wystawia dokument w jego imieniu.

Odwrotne obciążenie (z ang. reverse charge). Adnotacja przeznaczona dla dostaw towarów lub usług, gdzie obowiązek rozliczenia podatku VAT leży po stronie nabywcy. Zapis ten będzie używany przede wszystkim w przypadku eksportu usług i krajowej sprzedaży towarów z załącznika nr 11 do ustawy o VAT

Faktura VAT RR. Takie oznaczenie obowiązuje w przypadku nabycia towarów od rolników ryczałtowych.

ZW — zwolnienie z podatku VAT. Jeśli podatnik jest zwolniony z podatku VAT, oprócz określenia ZW należy podać także przepis prawny, stanowiący podstawę zwolnienia (wyjątek stanowi zwolnienie podmiotowe ze względu na nieprzekraczanie limitu obrotu w wysokości 150 000 zł).

Jeśli sprzedajesz towary lub świadczysz usługi w oparciu o procedurę VAT marża, w zależności od rodzaju prowadzonej działalności, umieść na fakturze określenie:

- procedura marży dla biur podróży — w przypadku świadczenia usług turystyki, gdzie podstawę opodatkowania stanowi kwota marży,

- procedura marży – dzieła sztuki lub procedura marży – przedmioty kolekcjonerskie i antyki — w przypadku dostaw dzieł sztuki, przedmiotów kolekcjonerskich oraz antyków.